1、宏观流动性

5 d4 {: v( B5 l- _) i- k g1 w4 i o货币流动性整体紧缩。美联储6月1日开始缩表,符合市场预期。美联储暂时放弃了75基点的加息,并暗示其鹰派立场或在Q4暂停,风险资产因此走强。但拜登与鲍威尔的近期会面,打消了9月马上暂缓加息的市场猜测。似乎中期选举年美国选民关心的通货膨胀的核心问题是能源和食品(俄乌战争,疫情下的供应链等),而不是风险资产。BTC先于美股触底,但反弹落后,可能与传统资本优先进入流动性更好的美股有关。

& R& |8 D0 j8 ]5 C, C/ X; O, {7 a( k

2、链上指标

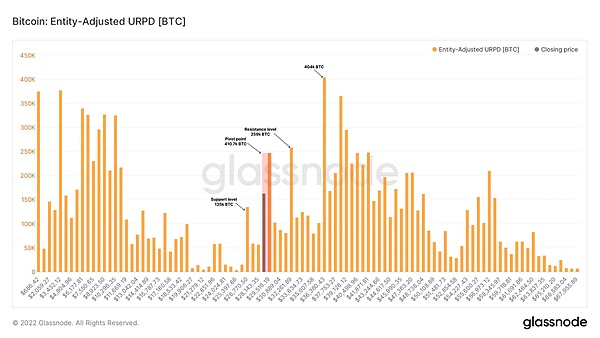

链上数据显示,BTC盈利地址数创22个月新低,盈利地址数占比为59%,回到了熊市期间的水平(熊市底部为40%左右)。而在2021年11月初,99%的非零地址都能处于盈利状态,此后盈利地址数占比开始下滑。进入5月后下滑开始加速,这意味着目前的市场越来越难获取利润。

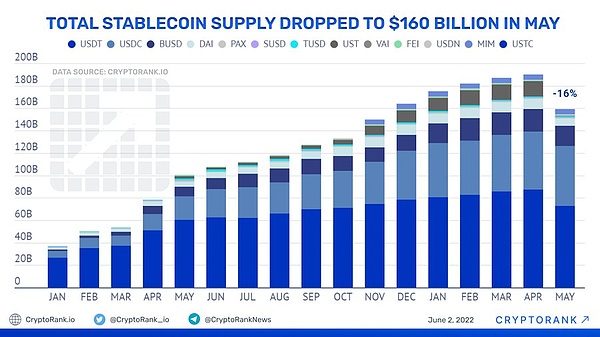

稳定币的总供应量在过去一个月减少300亿美元,这是历史上此类货币的最大降幅。包括USDT、USDC、BUSD、DAI等在内稳定币的供应量在5月份下降了6%,降至1600亿美元。

3、BTC长期市场指标

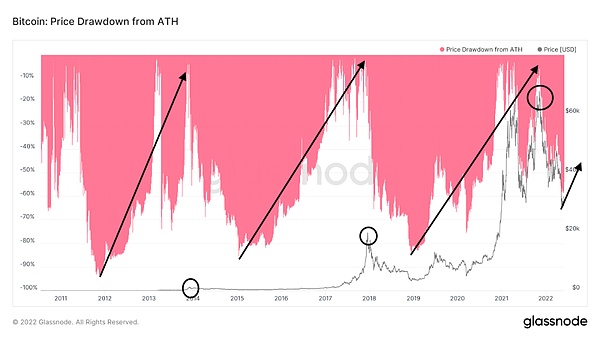

% _: U* w( {. H( K长期趋势指标MVRV-ZScore以市场总成本作为依据,反映市场总体盈利状态。当指标大于6时,是顶部区间;当指标小于2时,是底部区间。当前指标为0.4,可见目前虽未到历史大底,但依然在低位。

0 Q6 _! u1 X$ F& }: @% d0 ^

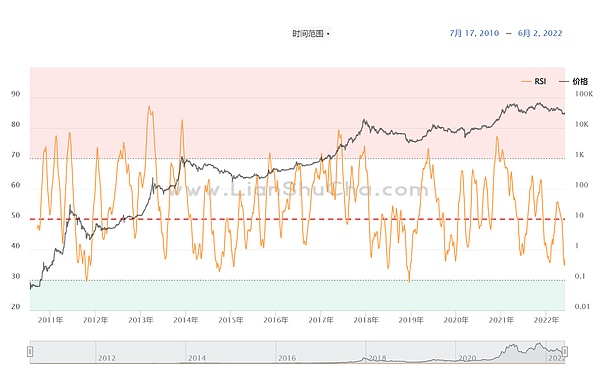

动量指标RSI用于衡量近期价格变化相对强弱,超过70为超买,低于30为超卖。50日均值近期为35,已开始触底回升。参考2018年最低点29,20年312时40,21年7月38,表明底部逐渐形成。

4、BTC短期市场指标

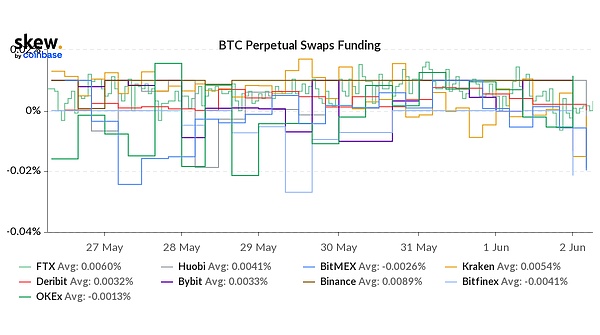

( k& z2 Z5 B5 W" E1 u$ {期货资金费率:资金费率维持在0附近,比较正常。费率0.05-0.1%,多头杠杆较多,是市场短期顶部;费率-0.1-0%,空头杠杆较多,是市场短期底部。本周资金费率终于结束了大规模的看多情绪,刚刚转入到看空。

期货多空比:1.4。多空比数据波动较大,参考意义有所削弱。

, B/ S& Y% L0 A* [: X" t. i

合约持仓量:

| 欢迎光临 优惠论坛 (https://tcelue.tv/) | Powered by Discuz! X3.1 |