在 Terra 崩溃和 TVL 逃离 DeFi 之后,许多人开始质疑(有充分的理由)) 受人喜爱的 DeFi 协议的健康和效用。我们经历了有史以来最看涨的牛市之一,其推动因素是过度印钞以及由于疫情,除了投机数字货币外无事可做。UST 和 LUNA 的下跌引发的荒谬事件基本上引起了相当大的轰动,因为它向我们表明,很有可能没有什么是安全的。如果我们不能信任向 Terra 投资的风险基金或存入生态系统的数百亿美元,那么下一个从我们手中倒下的纸牌屋可能会是什么?

Aave、Uniswap、Lido 和 Curve 等协议都可以在目前的 DeFi 状态下发挥作用,但如果所有人都对这些去中心化的开放金融堡垒失去信任,会发生什么呢?许多人开始讨论 stETH / ETH 的 “挂钩”,以及什么才是真正的黄金比例 (1:1)。一些人研究了 DEX 交易量,并开始产生某种感觉,质疑这些有时毫无价值的治理代币的效用,以及它们可能永远不会为持有者增值。其他人开始想知道,如果 DeFi 和整个加密货币对风险的偏好消失了,会发生什么 —— 如果风险超过了微不足道的回报,谁会把钱借给 Aave 或 Compound?我们的皇帝真的没有衣服穿吗?这一切都只是一场凭空创造出几代人财富的狂热梦想?如果大人物们不知道未来,也不知道如何管理风险,那么很有可能我们这些小人物都不知道。

在 UST 归零之后,Twitter 上充斥着关于其他稳定币可能会如何崩溃的帖子和想法 —— 这显然是对市场事件的回应。其中一些原因比其他原因更植根于现实,但传递出的信息是相同的:市场参与者有理由感到害怕。与 TradFi 不同的是,如果事情变得糟糕,除了币安或 FTX 之外,真的没有人来救我们。如果我们在一场由杠杆推动的惨败中损失了所有的钱,美联储和黑石将不会介入帮助我们弥补损失,并从废墟中重建我们的系统 —— 我们是孤独的。

Three Arrows Capital 倒闭的消息几乎震惊了所有人。就在不久前,Su Zhu 还在 UpOnly 上解释他的理由,说我们正处于某种加密货币超级周期。Su 在很大程度上被视为最好的管理者之一,这主要是因为他确实是。

听说 3AC 损失了大部分的钱,被迫变卖所有的东西,这是一个非常难以接受的事实。Su Zhu 都做不到,更何况是我们?毫无疑问,最近的大量抛售可以归因于基金和潜在的赎回,部分原因是 alt 的整体实力相对较强。主力在一周内下跌超过 50% 简直是要疯的节奏,奇怪的是 alt 没有完全跌落悬崖。大多数 alt 的价格已经从 ATH 下跌了接近 90%,而且有相当一部分已经达到了超卖水平。

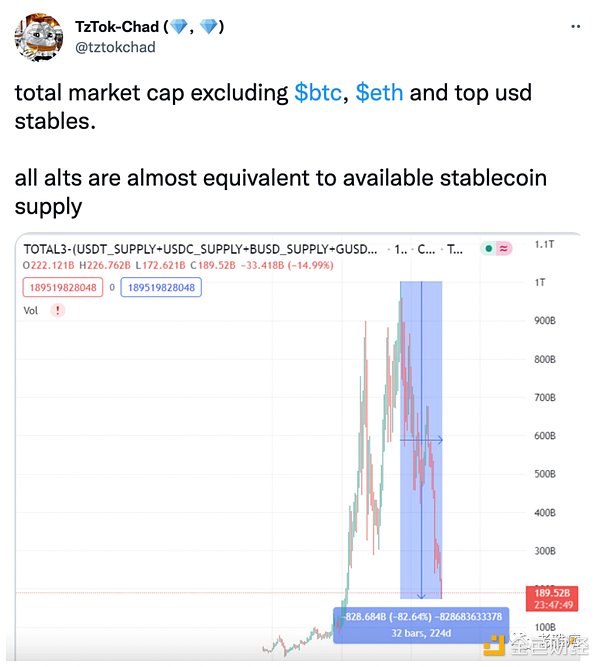

我相信 95% 的altcoins可能永远不会回到 ATH。下面我们就来快速浏览一下加密货币的总市值:

看看这张图表,如果你假设目前的大多数 alt 和它们各自的协议都不是雾件,就很难有理由进行更多的销售。对我们和我们的钱包来说,不幸的是,最近发生的事情表明我们的系统真的很腐朽。在我们所看到的市场中,收益会消散,协议会失去活跃用户。人们不再有动力去参与金融的未来,主要是因为没有太多事情可做。对于那些拥有代币的协议,它们变得缺乏流动性,你唯一能做的就是出售(可能是亏损)或 HODL,祈祷它们在下一个周期还在。

在清理 FDV 并使代币流通供应达到其规定的最大供应量方面,我们还有很长的路要走,但这已经以相当可观的速度发生了。就在几个月前,我还不会碰其中一些代币,因为它们的估值高得离谱。现在,事情有点不同了。你可以以合理的估值获得大量优质的 DeFi 代币,其中许多代币的稀释风险远低于 2022 年第一季度。我并不是说这些都能成为 100 倍的投资,但如果你撒网并祈祷一下,你一定会找到一些有效的东西。

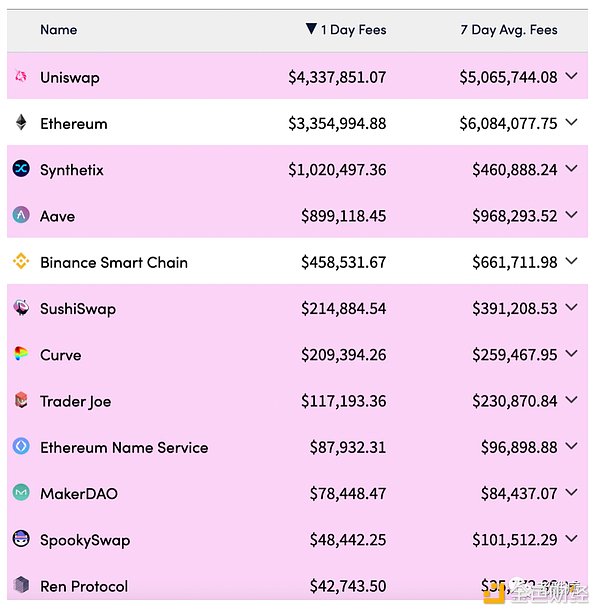

不幸的是,对于那些读到这篇文章的人来说,我没有经历过加密货币的前几个周期,所以我无法说明从牛市到熊市的转变过程。据我所知,许多最著名的货币和协议消失了,协议只剩下「字面上」毫无价值的治理代币。我认为上一个周期和这次的关键区别在于产生收入的协议数量和加密货币总市值的增长。以下是过去一周不同领域协议收入的列表:

正如你所看到的,即使在糟糕的市场环境中,仍然有赚钱的东西。这是一个巨大的积极因素。如果你相信一个协议会持续存在并在熊市中继续构建,那么就没有理由相信代币会趋于零。然而,还有其他因素需要考虑,这使得这个猜谜游戏变得更加困难。例如,为什么将来会有人看到我们目前的 alt 并决定出价?当你可以用旧的东西来换取一个具有潜在更强代币经济学的闪亮新代币时,为什么还要买它呢?当你可以大赚一笔并有可能购买新周期版本的 SOL 或 JEWEL 时,为什么要购买一个没有意义价值增值的旧代币呢?

即使 DeFi 转变成一种更无聊、更体面的状态,这些是人们所渴望的代币吗?像 UNI 这样的东西会像 DOGE 一样令人兴奋吗?我知道,这一切都非常悲观,但请耐心听我说。

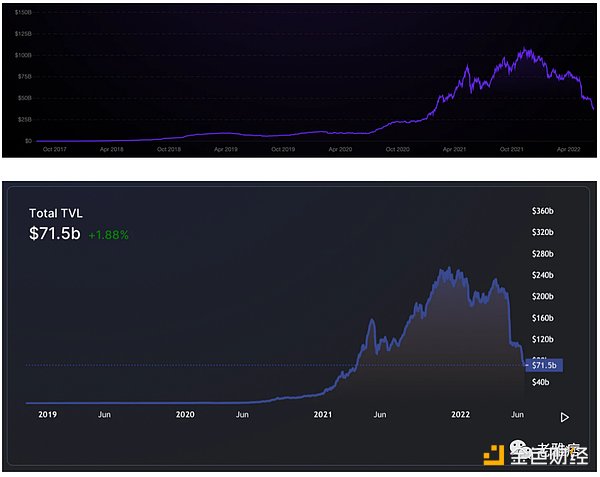

我相信少数 DeFi 协议会成为可以永久存在的真正去中心化的超结构。我相信那些持有这些协议的代币的人将获得巨大的价值。我相信 DeFi 会比以往任何时候都更强大,无论它会以何种形式出现。我不相信的是过度的流动性挖掘、无用的分叉、死链上的 DeFi、没有优质团队的协议以及 FDV 的代币,这些都让我想尖叫。值得庆幸的是,我们已经看到了上述的一些特征以 DeFi TVL 大量外流的形式呈现出来:

看起来不太好,不是吗?除去 DeFi Llama 的 715 亿美元,前 10 大 DeFi 协议占比超过 50%,其中 Maker 占比 10.7%,Aave 紧随其后。这可能表明什么?

我相信这些协议代表了这个领域中最值得信任的东西,因为它们已经对这种困难很有经验,根据其任务声明保持良好并显示出了效用。再往下看,情况就不那么好了。

就像我之前说过的,DeFi 的大部分内容都是基于猖獗的投机和混淆视听的庞氏骗局,将巨额财富带给那些有幸注意到它并首先参与其中的人。流动性挖掘就是最典型的例子,这是一种经常奖励最早用户的机制。我相信目前排名前十的协议都将保留下来,并在下一个周期中获得某种形式的成功。

但是,那些没有直接出现在最上面但值得提及的协议呢?DeFi 中有很多很有前途的候选人,我总结了一些我相信会在未来几年表现出色的候选项目:

Maple Finance

Osmosis

Liquity

Ribbon Finance

GMX

Frax Finance

dYdX

Olympus DAO

Bastion

Angle Protocol

Trader Joe

Euler

Synapse

纵观整个加密货币,我们很容易觉得大部分货币可能归零,这主要是因为当散户只想买 DOGE 或走路赚币时,人们很难感到乐观。但实际情况并非如此,加密货币不仅仅是那些让无知的散户投资者赚到钱的几种硬币。

说到散户,我想我也应该分享一些关于 NFT 的想法。在本轮牛市中,我们没有看到同质化代币被无限出价,而是看到了 NFT 的零售和大规模采用,原因有几点。

NFT 变得流行是因为它们分享了加密货币的精神,但没有那些不必要的无聊部分。NFT 是有趣的图片,你可以在线分享,并设置为个人资料图片。NFT 是对 ETH 的杠杆押注,如果你在正确的时间买入,其中许多都是非常好的投资。有一段时间,NFT 的流动性很强,尽管现在不是这样了。围绕这些愚蠢的图片发展起来的社区可能是大多数参与该领域的人所意想不到的。如果你在两年前就预测到,从斯蒂芬

欢迎光临 优惠论坛 (https://tcelue.tv/)

Powered by Discuz! X3.1