最近的熊市带来了对各种项目的代币的更严格审查。叙事在很大程度上已经从追求在牛市期间创造奇迹的反射机制转变为可持续利润,这反而使项目能够经受零售兴趣减弱的时期。然而,很少看到根据盈利能力直接比较项目,不幸的是,专门为此目的设计的资源很少(如果有的话)。

因此,我进行了以下研究,根据盈利能力比较主要的以太坊和 Solana DEX(重点关注后者) 。利润将定义为:

Profit = Revenue (protocol fees) - Expenses (liquidity mining)

实际上,项目可能还有流动性挖矿以外的费用(例如团队工资、营销等),但这些数字通常不会公开公布。找到每个项目的协议费用和流动性挖矿数据已经够难的了;这涉及加入他们各自的 Discord 服务器并提出问题,有时是持续不断的。此外,并非所有协议都与其代币持有者分享利润,有些协议要求您锁定代币才能获得您的份额。因此,我们已经定义了利润,以便绕过这些差异并在标准化的基础上比较协议。

我们想回答的问题是:

1.协议赚的钱是否比支付的多(协议费用 > 流动性挖矿)?这有助于我们评估协议的当前策略是否可持续。

2.协议以什么代币价格实现盈亏平衡(利润 = 0)?这为我们提供了一种估算代币“公允价值”的方法。

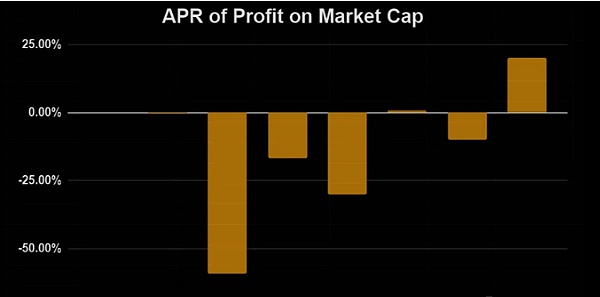

3.如果代币持有者获得协议利润的一定比例份额(市值利润的年利率),他们将获得多少?假设所有收入都分配给持有人,这衡量了持有代币的可取性。

4.协议使用其 TVL(TVL 的 APR 利润)能够产生多少利润?这让我们了解了协议能够如何有效地利用其存入的资产。

在单独讨论项目之前,让我们看一下整体结果。

右侧突出显示的列提供了上述问题的答案

每日利润只是收入减去排放量

盈亏平衡代币价格是每日利润等于 0 的价格,盈亏平衡价格改变代币价格的百分比变化以达到该价格。这很有趣,但并不意味着是规定性的;这些数字不应被解释为代币“应该”的价值。这只是量化协议所赚取的收入与通过 LM 释放的价值之间差异的一种方法。(注意:它不能应用于没有任何LM的项目。)

市值和 TVL 的APR是通过将每日利润视为市值和 TVL 产生的收益并将其转换为 APR 来计算的。

尽管从数据的角度来看并不有趣,但我觉得有必要将 Uniswap 包括在内,因为它在所有 DEX 中产生了最多的交易量。

Uniswap 既没有 LM 排放,也没有协议费用,因此没有盈亏。然而,它确实有一个“费用开关”,治理可以在任何时候决定打开。

开通费用无疑会增加利润,但也会造成一个循环,LP费用减少→流动性减少→交易量减少→LP费用减少直到达到平衡。

SushiSwap

欢迎光临 优惠论坛 (https://tcelue.tv/)

Powered by Discuz! X3.1