原文标题:《DeFi 协议前景展望:哪些潜力股项目接下来会有不错表现?》

撰文:Rasheed Saleuddin

编译:Kyle

关键要点:

我们预计在今年剩余时间里,价值将流向那些产生收入的 DeFi 协议

随着 Fraxlend 和 fraxETH 的推出,Frax 有可能获得更多市场份额。迄今为止,该协议已获得 3630 万美元的收入

Synthetix 和 GMX 继续在 Optimism 和 Arbitrum 上主导永续交易规模和 TVL,每个协议带来的日收入约为 10 万美元至 30 万美元

dYdX (DYDX) 和 Uniswap (UNI) 将在其代币增值方面取得长足进步

crvUSD 和 GHO 的宣布标志着围绕特定协议稳定币的新叙事的潜在开始。除其他功能外,原生稳定币允许协议产生额外收入并推动其治理代币的效用。Curve 经过优化以提供深度稳定币流动性,因此它很可能成为这种叙事的战场

我们的第二季度最终报告侧重于熊市期间 DeFi 资产的发展演变,并探讨了主要协议的未来发展。

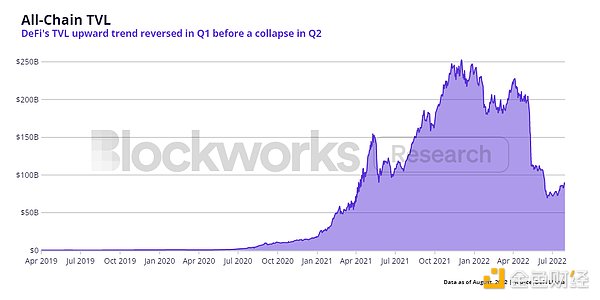

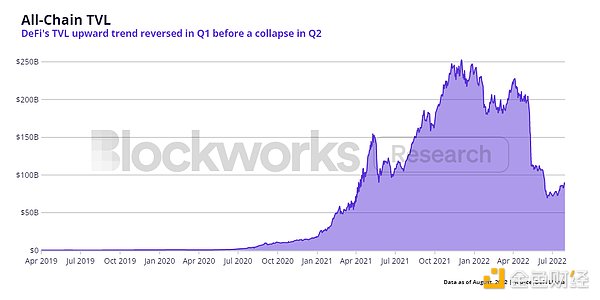

从 Maker 统治时期,到由 Synthetix 和 Compound 领导的 DeFi 夏季,到「DeFi 2.0」和「不稳定」的稳定币的虚假希望,再到现在 OGs 原语的复兴,DeFi 一直是一场漫长的斗争。在那段时间里,TVL 被用作衡量成功的最佳标准。

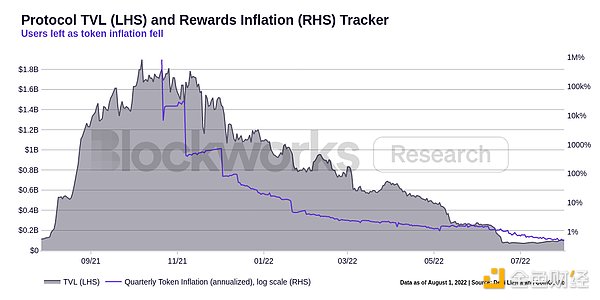

由于用户被不可持续的通胀原生代币奖励所吸引,TVL 失去了作为产品市场契合度 (PMF) 指标的有用性。用户加入项目以耕种和倾销他们的收入。一旦奖励减慢或停止,用户就会离开。代币价格下跌意味着承诺的 APY 变得无法实现。

一个项目在启动后的前五个月内支付了原始分配的 14.7 倍,推动 TVL 到 2021 年创下历史新高。随着代币释放速度降至两位数的年化通货膨胀率,TVL 逃离。到第二季度末,每月奖励从每月 2000 万美元的高位下降了 99% 至 200,000 美元。

欢迎光临 优惠论坛 (https://tcelue.tv/)

Powered by Discuz! X3.1